Welche Anlagechancen sich jetzt neben den Schwergewichten ergeben

Sehr geehrte Leserinnen und Leser,

In unserer letzten Kolumne haben wir fünf zentrale Themen für 2024 identifiziert: die Renaissance der Anleihen, geopolitische Wirren, das ewige Ringen mit der Inflation, die verborgenen Schätze in Small- und Mid-Caps sowie die unermüdliche Suche nach Utopia in Technologie- und Megatrend-Aktien. Die ersten Wochen des Jahres 2024 haben bereits gezeigt, dass die Themen, die wir in unserer letzten Ausgabe skizziert haben, mehr als nur vorübergehende Erscheinungen sind.

Die Resilienz der globalen Wirtschaft steht trotz anhaltender Herausforderungen wie Inflationsdruck, geopolitischen Spannungen und Lieferkettenunterbrechungen im Mittelpunkt unserer Betrachtungen. Obwohl das Wachstum sich verlangsamt hat, bleibt der globale Wirtschaftspfad von Erholung geprägt. Doch ein genauerer Blick lohnt sich. Sowohl auf Länder- als auch auf Sektorebene tun sich erhebliche Differenzen auf.

Schwellenländer „hui“, China „pfui“

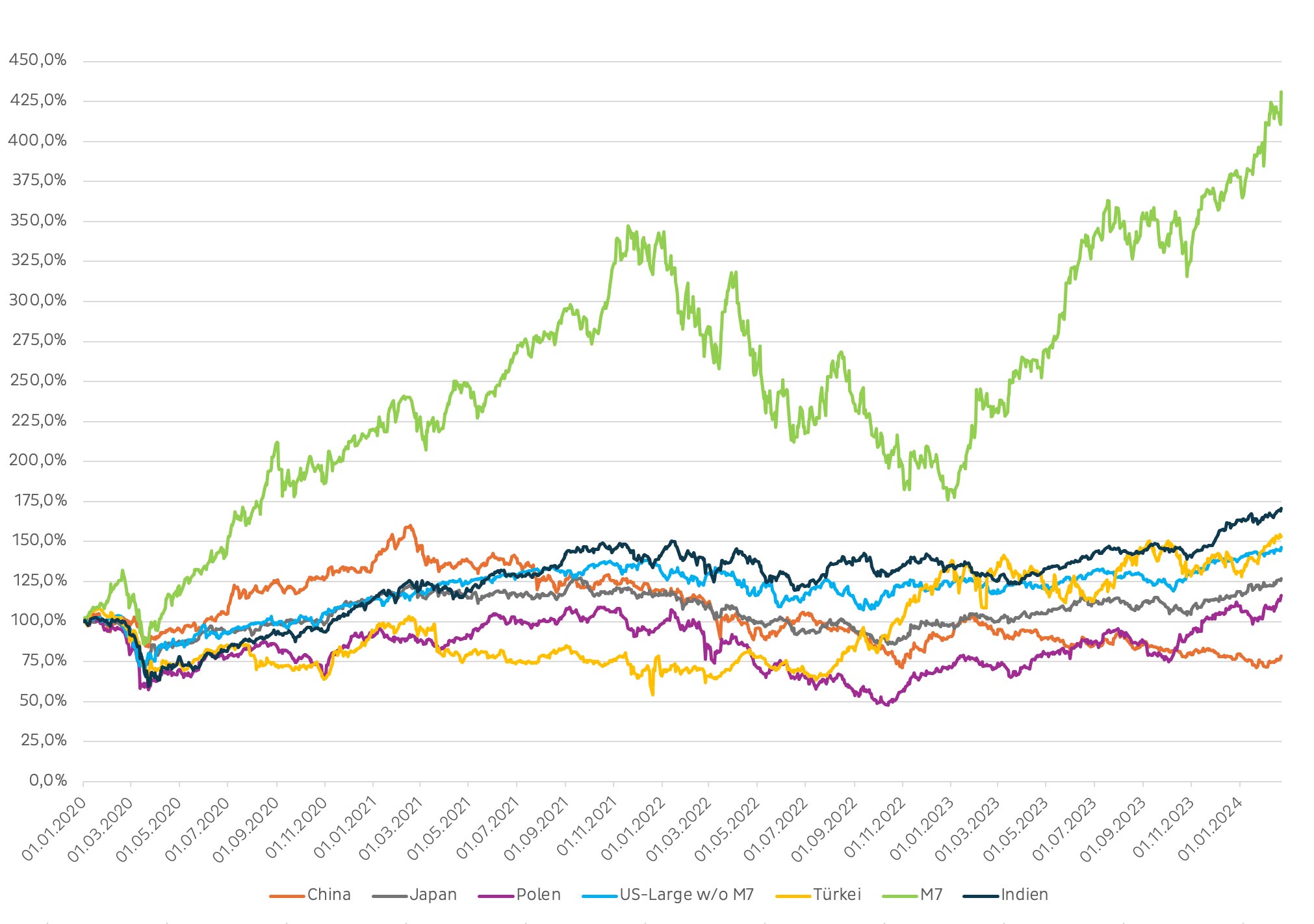

China, einst der unangefochtene Gigant der Schwellenmärkte, sieht sich mit einer Reihe von Herausforderungen konfrontiert, die seine Position und Wachstumsaussichten trüben. Wie Abb. 1 zeigt, haben chinesische Aktien sich seit Anfang 2021 mehr als halbiert. Die Immobilienkrise, eine alternde Bevölkerung und zunehmende geopolitische Isolation sind nur einige der Faktoren, die das einstige ungebremste Wirtschaftswachstum bremsen. Die rigide Politik und die Notwendigkeit von zentraler Kontrolle machten China in vielen Bereichen „effizient“, schränken nun aber die marktwirtschaftliche Flexibilität ein und lassen wertvolles Wirtschaftspotenzial ungenutzt.

Indien, mit seiner demografischen Entwicklung und umfangreichen Reformen, zieht hingegen zunehmend die Aufmerksamkeit globaler Unternehmen und Investoren auf sich. In derselben Zeit, in die chinesischen sich halbiert haben, sind indische Aktien um ca. 60 % gestiegen. Die starke Wachstumsprognose von 6,5 Prozent für das Jahr 2024 unterstreicht Indiens aufstrebende Rolle auf der globalen Bühne. Folglich gewinnt auch die Rolle Indiens als Finanzplatz an Aufwärtstrend. Der indische Aktienmarkt hat kürzlich einen historischen Meilenstein erreicht, indem er Hongkongs Börse in Bezug auf die Marktkapitalisierung überholt hat.

Die dominantesten Werte der letzten Jahre waren freilich die „Glorreichen 7“ aus den USA. Doch lässt man diese mal aus der Berechnung heraus zeigt sich eine bemerkenswerte Rangfolge: Auf Dollarbasis am stärksten gestiegen seit 2020 sind indische Unternehmen mit +175 %, gefolgt von türkischen +153 % und erst auf Rang 3 großen US-Firmen mit +146 %. Seit etwa zwei Jahren machen zudem Japan und vor allem Polen mit starkem Wachstum auf sich aufmerksam (s. Abb. 1).

Abb. 1: Die Magnificent 7 schlagen alles, aber wer ist auf Platz 2?

Indexierte Wertentwicklung ausgewählter Länder und der „Magnificent 7“-Aktien seit Anfang 2020 (einschließlich Pandemie-Crash). Indische und Türkische Large- und Midcaps sind auf Platz 2 und 3 noch vor US-Titeln, wenn man die „Glorreichen 7“ herausrechnet. China bildet das Schlusslicht.

Quellen: Bloomberg, eigene Berechnungen Stand: 23.02.2024

Banken: Ein schmaler Grat

Im Schatten der herausfordernden Zeiten erleben wir einen überraschenden Aufschwung im Bankensektor. Trotz zahlreicher Negativschlagzeilen in den letzten Jahren, vermeldet ein aktueller Bericht von McKinsey für das Jahr 2023 globale Bankerträge in schwindelerregender Höhe von etwa 1,4 Billionen US-Dollar. Dies markiert möglicherweise das Ende einer langen Leidenszeit, die seit der globalen Finanzkrise anhielt.

Ein Schlüsselfaktor für diese positive Entwicklung sind die weltweit steigenden Zinssätze, die den Banken ermöglichen, ihre Nettozinsmargen zu verbessern, indem sie diese Zinserhöhungen nur zum Teil an die Einleger weitergeben. Dennoch bleibt Vorsicht geboten: Das Jahr 2023 sah auch die größten Bankenpleiten seit der letzten Finanzkrise, mit besonders starken Auswirkungen auf US-amerikanische Regionalbanken. Diese stehen vor Herausforderungen wie Mittelabflüssen, sinkenden Immobilienwerten und einem Anstieg von Firmeninsolvenzen. Als Reaktion auf den Kollaps der Silicon Valley Bank hat die Fed jedoch neue Stabilisierungsprogramme eingeführt, die das Risiko weiterer Zusammenbrüche verringern sollen. Die daraus resultierenden höheren Beiträge zum Einlagensicherungsfonds könnten jedoch die Gewinne der Banken belasten, ein Balanceakt, der die Bankenlandschaft weiterhin prägen wird.

Psychologische Fallstricke

Auch wenn die Kapitalmärkte unter dem Mantel des KI-Booms davon kaum etwas sehen lassen, das allgemeine Nerven- und Sorgenkostüm der Menschen, mit denen ich spreche, ist so angepasst wie nie. Das kommt nicht von ungefähr. Eine psychologische Falle, in die wir Menschen nachweislich häufig tappen, ist der sogen. Recency-Bias oder die Verfügbarkeits-Heuristik. Ist kürzlich ein Flugzeug abgestürzt, so schreiben wir einem solchen Ereignis eine größere Eintrittswahrscheinlichkeit zu. So dürfte das Szenario um einen Einmarsch von China in Taiwan zwar plastischer in unsere Vorstellung gerückt sein, weil wir kürzlich den Überfall auf die Ukraine erlebt haben. Ereignisse oder Gedanken, an die wir uns noch „frisch“ erinnern, wirken intuitiv auch wahrscheinlicher. Der Einmarsch Russlands ist nicht nur „frisch verfügbar“ in unserer Erinnerung, sondern betrifft uns und „den Westen“ auch sehr viel direkter als beispielsweise eine Auseinandersetzung in der Sahelzone.

Während traditionelle Wirtschaftsmächte wie China und Deutschland mit internen und externen Herausforderungen zu kämpfen haben, bieten Schwellenländer neue Möglichkeiten. Wir finden hier derzeit viele extrem günstig bewertete Titel, die im Schatten der beeindruckenden Big-Tech-Companies hervorragende Ergebnisse abliefern, v. a. im Segment der kleinen und mittelgroßen Firmen. Eine sorgfältige Analyse und eine strategisch durchdachte Anlageentscheidung sind entscheidend, um in diesen turbulenten Zeiten erfolgreich zu sein. Bei HAC begegnen wir diesen bekanntermaßen mit systematischen Strategien und festen Regeln. Das lässt unsere Anleger ruhig schlafen.

Herzliche Grüße

Ihr Tobias Gabriel

Vorstand DER HAC VERMÖGENSMANAGEMENT AG